En febrero del año 2000, cuando Yahoo! alcanzó los $115.000 millones de capitalización bursátil, después de haber escalado desde los $858 millones con los que había comenzado a cotizar en 1996 (valor ya previamente calentado por los fondos de inversión), se produce un giro muy brusco en el horizonte de expectativas del público inversor. No sólo se abandonan y desechan los valores tecnológicos por su extrema sobrevaloración sino que el interés gira hacia lo sólido, lo material, lo tradicional, las propiedades agrícolas o inmobiliarias. Lo tecnológico es rechazado y despreciado. Se revaloriza la llamada "economía real" y se piensa que el Nasdaq ha sido humo, se pone incluso en duda que los negocios de internet lleguen a dar dinero algún día.

Para el verano de 2001, Yahoo! había perdido el 95% de su capitalización. La constructora de viviendas D.R. Horton, en cambio, hizo el camino contrario, comenzó a subir en ese febrero de 2000 y para principios de 2002 ya había multiplicado por más de cuatro su cotización.

Cobró en ese tiempo una gran fama Warren Buffett, cuya estrategia de inversión basada en dividendos había sido vista con algo de displicencia durante los años eufóricos. Al momento del pinchazo, Berkshire Hathaway se puso también a subir y dobló su cotización en poco más de cinco años.

Fue tan fuerte el golpe de timón que hoy sospecho que gran parte de los que estaban invertidos en empresas "punto com" llevaban ya meses o años con la intención de salir huyendo cuando la música dejase de sonar.

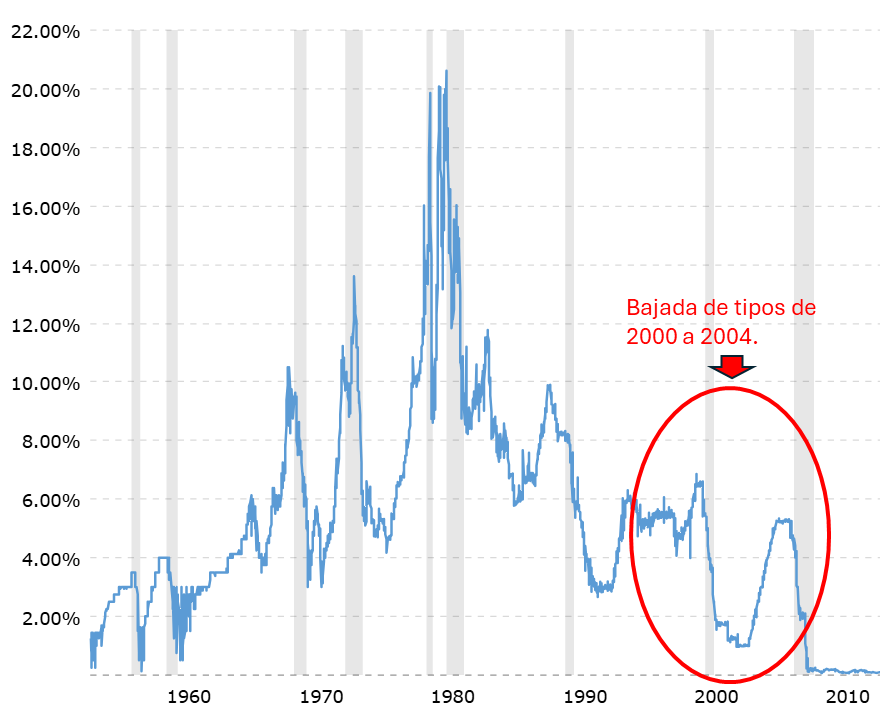

Lo cierto es que, en esos meses de vuelta a la racionalidad y la prudencia, se está comenzando a crear otra burbuja que alcanzará mucho mayor volumen y será mucho más lesiva para la sociedad. Esta otra burbuja no va a deberse únicamente al cambio de mentalidad sino a la política de tipos de la Reserva Federal, que entre los años 2000 y 2004 redujo los tipos oficiales desde alrededor del 6% hasta quedar por debajo del 2%.

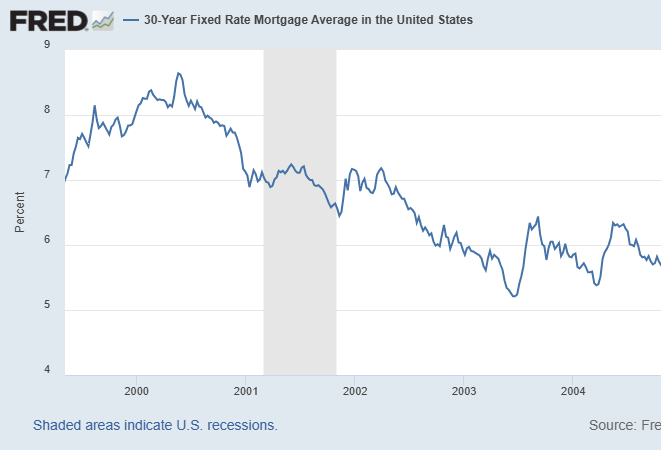

En esta otra gráfica puede verse el tipo efectivo que estuvieron pagando las hipotecas a 30 años. Son tipos fijos porque en EEUU casi no se usa la hipoteca a tipo variable. Las bajadas no afectaron sólo al periodo de recesión 2001-2002, sino hasta casi 2006, cuando la burbuja era muy evidente:

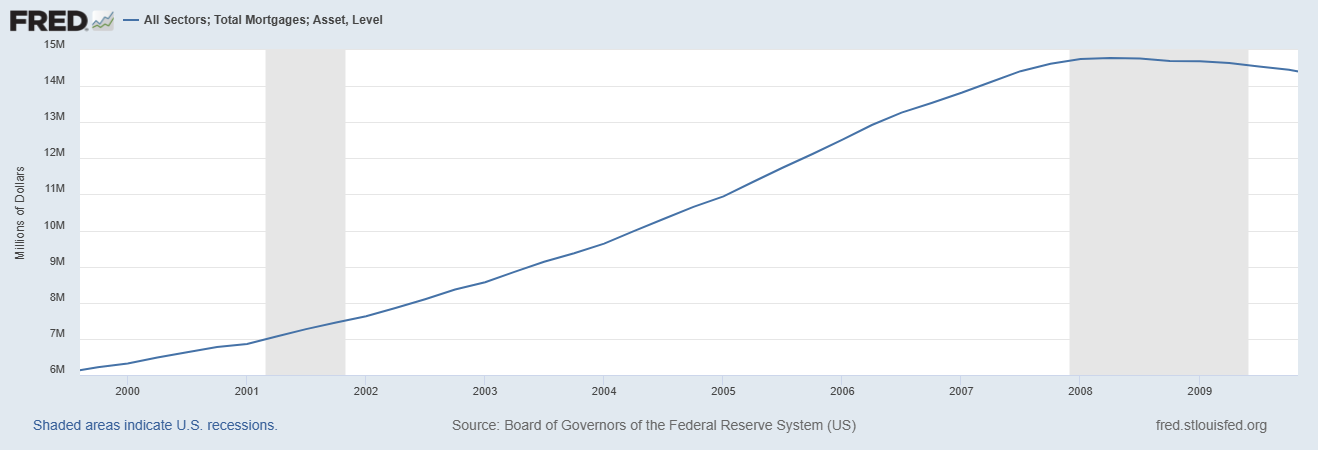

En esta otra gráfica puede verse el volumen que el crédito hipotecario llegó a tomar, multiplicando por dos en cinco años y subiendo todavía otro 25% antes de estrellarse en 2008:

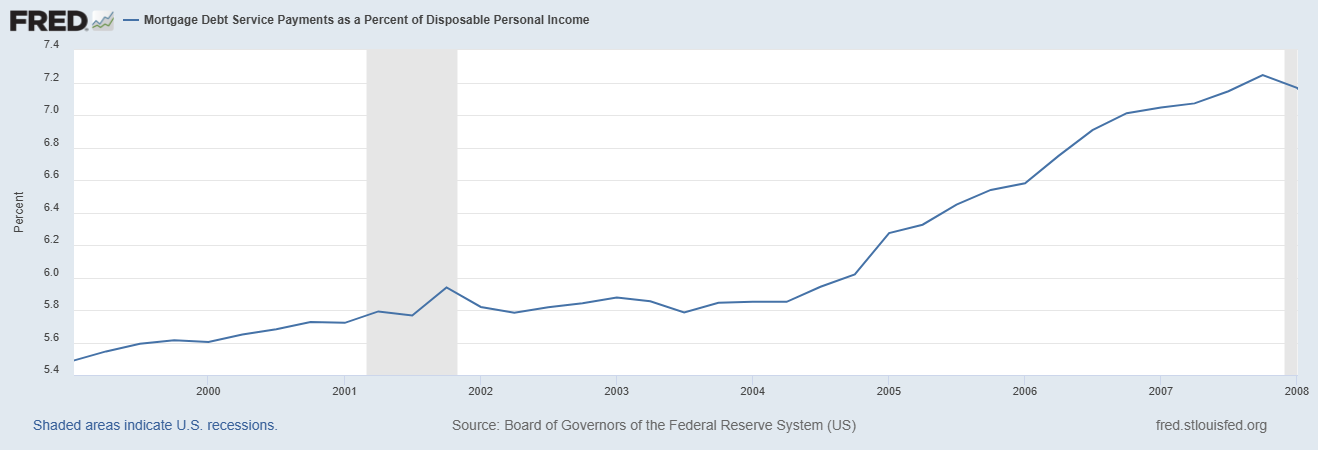

Y aquí aparece el porcentaje de sus ingresos que los ciudadanos dedicaban al pago de cuotas hipotecarias:

Paul Krugman:

Para entender las erráticas políticas macroeconómicas de EEUU y sus imitadores en aquel tiempo, es fundamental la figura de Paul Krugman. Yo no sé si este señor es subnormal o tiene mala intención, pero para mí es el economista más inepto y despreciable que ha existido, una persona que ha sido envuelta en un aura de prestigio académico por decir a una casta de especuladores cortoplacistas y políticos corruptos que sus emisiones de dinero sin respaldo son buenas para todos y que la especulación, las burbujas y el acelerar de cara al acantilado son un modelo de gestión sensato.

En este artículo se citan unas declaraciones de los años 2001 a 2006 en las que Krugman primero incita a Alan Greenspan a crear una burbuja inmobiliaria y luego se retracta y le intenta echar la culpa.

En julio de 2001, Krugman concede una entrevista al periodista Lou Dobbs en la CNN, y dice lo siguiente:

KRUGMAN: Pienso sinceramente que tiene que haber... La inversión de las empresas no va a impulsar esta recuperación. Tiene que venir de otros sectores como el inmobiliario, cosas que no se han... [ININTELIGIBLE]

DOBBS: Vemos, Paul, la construcción residencial a niveles récord, vemos las compras de turismos cerca de niveles récord. El consumo aún es fuerte en esta economía. ¿Puede el consumidor o la consumidora, o debería decir los dos, pueden recuperar esta economía?

KRUGMAN: Bueno, si nos atenemos a las cifras, sí, es posible. ¿Bajará la Fed los tipos lo suficiente? ¿Bajarán lo suficiente los tipos a largo plazo para que el consumidor y el mercado inmobiliario lleguen a tiempo? No lo sabemos.

En agosto de 2002, Krugman insiste en un artículo en el New York Times:

Lo fundamental aquí es que la recesión de 2001 no fue la típica crisis de posguerra, de las que ocurren cuando la Fed quiere combatir la inflación y sube los tipos, porque esa crisis se combate fácilmente con una posterior bajada de tipos que recupera el mercado inmobiliario y el consumo. Esta recesión ha sido causada por una exuberancia irracional, y es de las que anteceden a las guerras. Para combatir esta recesión, la Fed necesita algo más que una recuperación, necesita un fuerte incremento en el consumo privado para contrarrestar la moribunda inversión. Y para hacer eso, como bien ha dicho Paul McCulley, de Pimco, Alan Greenspan necesita crear una burbuja inmobiliaria para reemplazar a la burbuja del Nasdaq.

No era Krugman el único iluminado que pensaba que una burbuja pinchada se debía sustituir por otra burbuja aún mayor. En el artículo anterior se ha citado a un tal Paul McCulley, pero en general la oligarquía estadounidense reaganista siempre ha pensado que sus beneficios empresariales se deben mantener con gasto público, expansión monetaria, endeudamiento del ciudadano, guerras en otros países o cualquier otra estrategia sucia declarada o no.

Entre el clima de estupidez de aquella época ocupaba un lugar destacado la llamada Teoría Monetaria Moderna. Esta supuesta teoría, que no tiene nada de moderno, lo que viene a decir es que la deuda pública que asume un estado en la moneda que él mismo emite no tiene otro límite que el de la devaluación de esa moneda. Esto no es falso, así lo hicieron los romanos cuando comenzaron a incluir un porcentaje de plata cada vez menor al acuñar sus denarios, así ocurrió también en la España del siglo XVII y luego en la República de Weimar, por poner algunos ejemplos. La falacia viene al presuponer que la devaluación de la moneda se producirá inmediatamente y en proporción exacta a las nuevas emisiones monetarias. Como he explicado en artículos anteriores, la devaluación sólo aparece cuando aumenta la velocidad de circulación, y esa velocidad depende en gran medida de la confianza. La confianza es un sentimiento, una emoción, y como tal es extremadamente volátil y en general desaparece de repente, como lo hace el valor de las monedas.

Sin entrar en supuestas teorías, que sólo son farfolla de académicos mediocres, lo que para mí hubo en aquellos años fueron políticas públicas que buscaron endeudar al ciudadano para tapar las pérdidas de las especulaciones bursátiles. Los estados serían saqueados después, cuando los hipotecados no diesen para más.

Alan Greenspan:

Una figura fundamental para entender todo el periodo es la de Alan Greenspan. Greenspan fue un títere de George Bush y la plutocracia estadounidense. Presidió la Fed desde 1987 hasta 2006, siendo la persona que más tiempo ha ocupado ese cargo. Durante su mandato, básicamente se dedicó a bajar los tipos y crear burbujas, entre el alborozo de los medios y el aplauso del pequeño ahorrador estadounidense. A partir de 1989, comenzó a bajar los tipos desde casi el 10% hasta dejarlos en el 3% a principios de 1994, cuando ya se había montado la revalorización retroalimentada del Nasdaq. Volvió a repetir la jugada a partir del año 2000, bajando los tipos hasta un mínimo del 1% entre finales de 2003 y principios de 2004. Todos los medios de comunicación en aquellos años celebraban eufóricamente cada bajada de tipos de Greenspan y lo consideraban una especie de genio financiero, mientras el burbujón hipotecario iba tomando cuerpo.

Tanto en el periodo 1992-1994 como en el periodo 2002-2004, los tipos estuvieron por debajo de la inflación mientras la masa monetaria seguía creciendo. Especialmente en ese segundo periodo de 2002 a 2004, Greenspan permitió que la M3 creciese un 50% mientras mantenía los tipos en el 1%. La falacia era la del "estímulo", se suponía que la economía necesitaba más y más dinero, deuda y más deuda, se tenía mucho miedo a la recesión pero no a cargar de hipotecas a personas con empleos precarios.

Greenspan representó la corrupción de los reguladores, el ignorar principios que un banquero central no puede desconocer, la falta de coraje ante las presiones políticas y los intereses de un empresariado sin ningún criterio ético. Todo su prestigio se volatilizaría años más tarde, cuando llegasen los efectos reales de sus políticas.

Los Credit Default Swaps:

Los llamados CDS, los credit default swaps, son seguros de impago de crédito empaquetados como activos financieros cotizables. Estos instrumentos son muy viejos, no tienen nada de particular, alguien paga dinero a alguien para que se obligue durante un tiempo a compensarle por el eventual impago de un crédito. En un momento dado, el tomador de esa "póliza" de seguro decide venderla a un tercero, que no tiene riesgo en sí mismo pero está de acuerdo en hacer una especie de apuesta. Si hay morosidad, cobrará la indemnización, aunque él no sea quien ha concedido el crédito. También puede el emisor del CDS hacer una especie de "reaseguro" y darle dinero a otro para que asuma la responsabilidad. Al final, es obvio que cuanto mayor sea el riesgo de morosidad, más caros se tendrán que vender esos CDS.

El problema en una burbuja inmobiliaria es que la tasa de morosidad durante los años de crecimiento es extremadamente baja, lo que llevó a los operadores financieros torpes y sin formación macroeconómica, que eran la gran mayoría, gente joven, codiciosa y que se atiborraba de noticias de periódicos, a contratar esos seguros a un precio muy bajo, sin tener en cuenta ni tan siquiera con qué criterios se estaban concediendo esas hipotecas.

Dado que era tan fácil comprar CDS y descargar el riesgo en otros, la mayoría de prestamistas hipotecarios, Freddie Mac, Fannie Mae, la banca comercial comenzaron a aplicar el viejo manual de su oficio, que consistía en ir buscando un respaldo ante la evidente burbuja que estaban viviendo. En estas instituciones, los responsables del riesgo ya no eran jóvenes ignorantes, pero tampoco comprendían completamente lo que iba a pasar.

Se siguieron concediendo hipotecas con criterios laxos, no se miraba nada, los comerciales iban a comisión y no atendían a ningún riesgo, las direcciones de los bancos simplemente pasaban el riesgo a otros mediante CDS. Sabían que los vendedores de esos CDS tendrían luego que asumir grandes pérdidas, pero en los contratos no constaba ninguna restricción a la hora de conceder las hipotecas.

Lo que no pensaba nadie era que el volumen de toda esta gestión tóxica del riesgo era tal que acabaría llevándose por delante todo el sistema financiero. No había nadie al timón, Greenspan era un pelele, George Bush un completo sinvergüenza.

El 15 de septiembre de 2008 quebró Lehman Brothers, que en aquel momento era el cuarto banco de inversión más grande de EEUU. Luego llegó Bear Stears, que fue comprado a precio de liquidación por JP Morgan Chase.

Aquí fue donde empezaron los cálculos a fallar, porque pasar el riesgo a otro está muy bien si ese otro no quiebra, pero sí que estaban quebrando.

Pronto, en Europa se dieron cuenta de que desde EEUU se habían ido distribuyendo aquellas hipotecas concedidas sin criterio alguno mediante titulizaciones que pretendían distribuir el riesgo, es decir, con unas condiciones opacas. Era imposible realmente saber hasta dónde iba a llegar la morosidad, cada título contenía fragmentos de cientos de hipotecas, por lo que aquellos activos se hundieron en el mercado y provocaron agujeros inmensos en todos los bancos occidentales. Muchos bancos se vieron obligados a modificar sus balances para computar las pérdidas, pero otros taparon la realidad porque estaban técnicamente quebrados. Deutsche Bank fue uno de los que más pérdidas tuvo. Tampoco se libraron UBS y Credit Suisse, el primero necesitó un rescate del estado suizo, el segundo acabó siendo fusionado con el mismo UBS a precio de liquidación quince años después. Los bancos españoles no sufrieron mucho con este problema porque ya tenían su propia burbuja inmobiliaria en España.

La morosidad de este tipo de hipotecas superó el 40% entre 2009 y 2011 en el caso de las que se concedieron a tipo variable.

EEUU se llevó la peor parte de esto. El número de quiebras bancarias se distribuyó de esta manera:

| Año | Bancos quebrados |

|---|---|

| 2008 | 25 |

| 2009 | 140 |

| 2010 | 157 |

| 2011 | 92 |

| 2012 | 51 |

| 2013 | 24 |

| 2014 | 18 |

| 2015 | 8 |

| 2016 | 5 |

| 2017 | 8 |

| 2018 | 0 |

Queda claro que en diez años hubo una limpieza de bancos pequeños y medianos, lo que dejó un sector financiero mucho más concentrado y regulado.

Aznar y Rato:

En el caso español, la burbuja fue proporcionalmente mucho mayor que en EEUU y tuvo consecuencias más lesivas para la vida de las personas. La destrucción de nuestra economía fue prácticamente total y sólo las ayudas de Europa evitaron una quiebra del Estado.

Los factores que llevaron a la burbuja que vivimos fueron varios, pero el principal fue el abandono de nuestra propia moneda y el sometimiento a unos tipos de interés centralizados para toda la zona euro, cuando las economías de los distintos países se encontraban en momentos distintos del ciclo. En aquellos años, en el BCE se imponía el criterio de Alemania, como locomotora económica, pero los alemanes, desde el exterminio de los judíos, han sido completamente torpes en finanzas y se empeñaron en tener unos tipos bajos para relanzar su producción industrial.

El BCE mantuvo los tipos en el entorno del 2%, bastante por debajo de la inflación española, desde finales de 2003 hasta mediados de 2006. Esto fue para nosotros como echar gasolina al fuego, la concesión de hipotecas se disparó.

El otro factor que influyó fue el cultural, en 2000-2006 mi generación se encontraba en la edad de adquirir su primera vivienda. La generación de nuestros padres había sido joven a finales del Franquismo, cuando la producción de vivienda de protección oficial era muy abundante, los precios asequibles y la peseta muy inflacionaria, lo que les permitió tomar hipotecas que fueron menguando rápidamente en los años siguientes. Esto, y la idea de las matriarcas españolas de que pueden controlar la vida de sus hijos, creó un contexto de presión para adquirir pisos con una hipoteca. Teniendo en cuenta que mi generación era muy numerosa, la demanda de viviendas aumentó bruscamente y los precios comenzaron a subir.

El tercer factor fue la corrupción política. Esta corrupción se iniciaba en el mismo gobierno de la nación y alcanzaba hasta el último concejal del último ayuntamiento. El partido en el poder, que era el PP, no sólo no actuó frente a la incipiente burbuja inmobiliaria, sino que la incentivó estableciendo una deducción del 15% de las cuotas hipotecarias en el IRPF (una deducción que aún existe para las hipotecas firmadas antes de 2013), el 15% de las hipotecas lo pagaba el Estado. Obviamente, los precios aumentaron inmediatamente, y esto disparó la especulación y el miedo a quedarse fuera.

Pero la corrupción no terminó ahí, porque en aquel tiempo la mitad del sistema financiero de España lo componían las cajas de ahorros, entidades controladas en su mayoría por los gobiernos autonómicos. En las cajas de ahorros se colocaron políticos de segunda fila, como por ejemplo un tal José Luis Olivas en Bancaixa, que simplemente abrieron a tope la espita del crédito sin más criterio que el cortoplacismo, se financió todo, tanto a los promotores como a los compradores de los inmuebles. Era frecuente que financiaran el 100% del valor de tasación de la vivienda e incluso concediesen al mismo tiempo un crédito personal para los "gastos". Esos gastos eran comisiones suyas, en primer lugar, y también el IVA o el Impuesto de Transmisiones Patrimoniales.

Pero el mayor factor de corrupción política estuvo en las administraciones locales y se basó en la errónea gestión del suelo urbanizable, cuya recalificación recaía en los ayuntamientos, que se convirtieron en focos de corrupción. Todavía hoy, los ayuntamientos españoles son los mayores especuladores inmobiliarios, los que tienen una alta demanda de suelo no lo recalifican hasta que no ha subido mucho de precio, argumentando una protección del medio ambiente. En aquellos tiempos la corrupción fue desbocada, muchos alcaldes y concejales recibían bolsas de plástico con dinero negro por parte de los constructores para recalificar suelo de su propiedad. Obviamente, esos constructores ya habían comprado previamente ese suelo como rústico a muy bajo precio, con frecuencia a labradores jubilados o sus herederos, y al momento de firmar un papel el concejal de urbanismo el metro cuadrado multiplicaba su valor por veinte o más. Algunos de aquellos delincuentes fueron condenados, pero la mayoría ha sido impune y, en algunos casos, pienso que siguen haciendo lo mismo con algo más de disimulo. Hay familias que, simplemente, se enriquecen colocando a alguno de los suyos como alcalde y recalificando antiguas huertas que han heredado.

Durante los años de inflado de la burbuja, el PP negó en todo momento su existencia e insistió en su lema de "España va bien". A los ocho años de mandato, Aznar renunció sin causa aparente y pasó a ocupar un sillón en un consejo de administración de una empresa de EEUU.

Cuando Zapatero llegó al poder, todavía la burbuja estaba a la mitad del tamaño que luego llegó a tomar. Su gestión consistió en la inacción total y las mentiras, la economía era algo de lo que no se hablaba, ni en los medios de derechas ni en los de izquierdas. De hecho, la palabra "burbuja" era un tabú y estaba prohibido mencionarla en algunos periódicos. Se consiguió controlar incluso al gobernador del Banco de España, Miguel Ángel Fernández Ordóñez, quien guardó silencio a pesar de que tenía sobrados conocimientos y datos para entender el problema. Se supo luego que, a partir de 2006, había estado enviando cartas amenazantes a los bancos y cajas para que redujesen la concesión de hipotecas. El BCE, presionado por el gobierno de España, también guardó silencio, aunque finalmente a principios de 2006 comenzó a subir los tipos, lo que acabaría cortando el crédito a principios de 2008 y precipitando el desastre.

La regulación bancaria antes de la crisis:

Las regulaciones bancarias antes de la crisis eran completamente laxas, los requerimientos de capital estaban por debajo del 5% y cada banco podía prestar cuanto creyese conveniente. Los criterios de concesión de los créditos los decidía cada banco. Se creyó, como tantas otras veces, que la misma dinámica del mercado lo regulaba todo. No se había aprendido nada desde 1929, o no se había querido aprender. Tengo para mí que uno de los factores que más ayudó al sentimiento de "esta vez es diferente" fue la Teoría Monetaria Moderna, ahí estuvo la falsa sensación de seguridad.

La intervención de la Fed:

El gobierno de EEUU lanzó dos programas de rescate.

El Troubled Asset Relief Program (TARP) consistió en una compra de activos tóxicos por parte de la Fed a un valor muy por encima de su cotización en ese momento. En este programa se gastaron $431.000 millones, aunque unos años más tarde consiguieron revender esos activos un poco por encima del precio pagado, con un beneficio de $15 millones. Esto lo que demuestra es que, en la crisis financiera de 2008, influyó mucho más el pánico que la realidad, y esto se debió a la práctica estúpida de empaquetar activos muy heterogéneos para distribuir el riesgo sin analizar correctamente lo que hay dentro.

La American Recovery and Reinvestment Act consistió en un incremento del gasto público en más de $800.000 millones para servir de "estímulo" y acortar la recesión. El gasto se destinó a infraestructuras, educación, sistema sanitario y energía renovable. Esto se pagó, obviamente, con expansión monetaria.

A pesar de estos programas, la recesión se llevó por delante nueve millones de empleos, el 6% del total, y degradó las condiciones laborales. Entre 2008 y 2014 hubo en EEUU más de ocho millones de ejecuciones hipotecarias. Se formaron bolsas de marginalidad, varios millones acabaron viviendo en sus coches, haciendo barbacoas en la calle con carne caducada.

No hubo separación entre lo privado y lo público en las pérdidas. El sucesor de Greenspan al frente de la Fed, Ben Bernanke, explicó en una entrevista que, durante 2008, 12 de los 13 mayores bancos de EEUU estuvieron de cara a la quiebra, sólo la intervención pública los salvó. Quedó una vez más clara la falacia del liberalismo, por eso para mí el capitalismo acabó aquí, porque hoy la intervención de las autoridades en la asignación del capital es total. Ahora mismo se controla cuánto pueden los bancos prestar y a quién se lo pueden prestar, entre otras cosas.

La intervención del Banco de España y el BCE:

Obviamente, al momento de producirse el desastre, la oligarquía española se apresuró a pedir dinero público. La práctica totalidad de las cajas de ahorros estaba completamente quebrada, así como la mayoría de promotoras inmobiliarias y el mismo Estado. La UE autorizó a España a aumentar su deuda pública para tapar los agujeros de estas cajas. El gobierno de Rajoy gastó unos 50.000 millones de dinero público para liquidar, reestructurar o fusionar cajas de ahorros y bancos pequeños. El coste real de estas operaciones fue mucho mayor, porque una parte se ocultó mediante la adquisición de viviendas embargadas a precios muy sobrevalorados por medio de la Sareb, una entidad liquidadora de inmuebles creada ad hoc. La Sareb pagó unos 50.000 millones por esos inmuebles y hasta la fecha sólo ha recuperado 15.000 millones.

Entre 2008 y 2012 se calcula que se produjeron en España más de 400.000 desahucios y el desempleo llegó a superar el 20%. La costumbre española de contratar las hipotecas a tipo variable para ahorrar algo de cuota puso la situación peor. Se dispararon el número de suicidios, el consumo de ansiolíticos, las peticiones de ayuda en Cáritas y el índice de pobreza. Hubo también muchas manifestaciones, la creación de nuevos partidos políticos y el crecimiento de una desafección que de momento no se ha traducido en nada.

Yo no creo que haya que culpar al ciudadano por la "codicia" de haber pretendido tener una vivienda en propiedad o mejorar su nivel de vida, pienso que el ciudadano cumplió correctamente la legislación y obró de la manera que creyó más conveniente. Son los reguladores quienes deben supervisar la evolución de la economía, para eso se crearon instituciones como los bancos centrales, con un poder supuestamente al margen del ejecutivo, y para eso tienen instrumentos como los tipos de interés, la tasa de depósito y la emisión de masa monetaria.

El BCE, después de las reestructuraciones, reguló fuertemente para evitar otra situación similar, limitando el porcentaje de depósitos que los bancos pueden prestar y supervisando sus actividades más de cerca. La medida más efectiva fue la limitación de la financiación hipotecaria al 80% de la tasación de la vivienda. Aunque no hubo un cambio sustancial en el funcionamiento del sistema financiero, sí que hubo un cambio de actitud, pasando a considerar al sector bancario como un sector regulado, desconfiando completamente de su criterio en la asignación del capital. Una de las iniciativas en este sentido es el euro digital, que eliminaría completamente el multiplicador bancario. Pero el euro digital está sufriendo retrasos y limitaciones porque a la oligarquía financiera no le interesa. Si llegaran a imponerse las llamadas Central Bank Digital Currency, uno de los problemas más graves del capitalismo quedaría resuelto, los ciclos de crédito dejarían de existir y la economía podría crecer de manera sostenida, pero eso imposibilitaría la creación de burbujas y obligaría a un crecimiento económico más lento, lo que parece no interesar a ciertos poderes fácticos. No se podrá completar el fin del capitalismo mientras no se elimine el multiplicador bancario.

Mis recuerdos de la época:

Lo que más recuerdo de aquel tiempo es la soberbia de los tontos. Había dinero fácil para cualquiera que careciese de escrúpulos. El Rey era un corrupto, el presidente del Gobierno otro, el ministro de Economía y vicepresidente además de corrupto era tan tonto que acabó en la cárcel. Gente que no había estudiado en la universidad ganaba cifras astronómicas simplemente trajinando con inmuebles vacíos y el dinero apenas lo usaban para buscar la validación social mediante coches alemanes y chalets lujosos. A los profesores se nos consideraba fracasados, gente aburrida de bajos ingresos. Más de uno sentía rencor y revanchismo hacia nosotros por haberse luego hecho rico, al menos aparentemente, a pesar de su fracaso escolar. La inteligencia no interesaba a nadie, las habilidades sociales se consideraban superiores. Habilidades sociales basadas en el engaño. Se desbocó el consumo de cocaína, se gastaban cifras desorbitadas en algunos restaurantes, chicas jóvenes de Latinoamérica venían a prostituirse. El personaje arquetípico de aquel tiempo fue Eduardo Zaplana.

Había también otra parte más oscura cercana a lo mafioso, que eran acosos a señoras que tenían alquileres de renta antigua o expropiaciones de huertos basadas únicamente en el negocio de un tercero. La conducción en las carreteras era a veces agresiva e influida por los estimulantes. Había chulería, a veces algún puñetazo, pero el país era matriarcal y estaba muy focalizado en la comida, en las terrazas y los restaurantes.

Quienes no consiguieron enriquecerse vivían con el miedo a quedarse fuera y apretaban para conseguir una hipoteca de cualquier manera, carecían de ingresos fijos pero usaban el piso de sus padres como aval, asumían el máximo de cuota a interés variable y con los tipos en mínimos, asumían desplazamientos larguísimos para llegar a su trabajo. La presión social era casi insoportable, la madre, la suegra, la cuñada, todas trabajaban en una única dirección, que era hipotecar a todo el mundo.

Recuerdo que una vez estaba en una sucursal de la CAM esperando mi turno y salió del despacho del director una señora gritando y maldiciendo porque le habían denegado la hipoteca. Para que la CAM denegase una hipoteca en aquel tiempo, debía tratarse de una persona marginal sin ningún ingreso. Era así como lo vivían, como un drama, como un tren que se les escapaba.

Pero no era difícil vivir bien de alquiler en aquel tiempo, eran muchos los que habían comprado para invertir y ofrecían el inmueble en alquiler. Recuerdo que yo cambiaba casi cada año y siempre para mejorar, el precio que pagaba al año era el 2% del valor de adquisición de la vivienda. La persona que te lo alquilaba te tenía lástima, pensaba que eras un fracaso de ser humano, tirando el dinero sin poder nunca acceder a la propiedad. Quienes habían comprado un piso en un barrio obrero se encontraban muy tranquilos porque aquello no iba a hacer más que revalorizarse ad infinitum.

Las subidas de tipos sorprendieron a muchos, no estaban en sus cálculos. La gente comenzó a quejarse amargamente, a maldecir a Jean-Claude Trichet, el presidente del BCE. Pero el problema de la subida de las cuotas hipotecarias no fue nada comparado con la destrucción de empleo, los bancos cerraron completamente el grifo del crédito cuando vieron el aumento brusco de la morosidad, cerraron miles y miles de constructoras y empresitas de fontanería, electricidad, cristalería, tiendecitas de muebles, inmobiliarias, la mayoría dejaba deudas y arruinaba a sus propietarios con el BMW aún sin acabar de pagar, las colas en las oficinas del INEM, hoy SEPE, eran larguísimas, las televisiones iban allí a grabar y algunos giraban la cara para no ser reconocidos. Los triunfadores de la taladradora volvieron a casa de sus padres, las prostitutas brasileñas acabaron en Cáritas, algunos se marcharon a Londres a fregar platos para poder pagar la hipoteca de España. El alquiler se abarató aún más.

Lo que más recuerdo del momento del pinchazo es el silencio. Durante años, me había imaginado aquel evento como un Vietnam, como aquél que olía el napalm, pero la realidad fue que la música dejó de sonar y todo se paró. Los solares con las banderolas imperiales quedaron desiertos, ya no sonaban las sierras radiales, ya no circulaban camiones por las calles. Quedaron miles de promociones sin terminar, en otras se acumularon carteles de "se vende". La chulería dio paso a las malas miradas, los funcionarios tenían la culpa, se hicieron fuertes recortes en el sistema educativo, sembrando el paro que luego las generaciones más jóvenes iban a tener. Muchos de los latinoamericanos empleados en la construcción volvieron a su país dejando sin pagar sus hipotecas. Algunos españoles salían de casa encapuchados para rebuscar en la basura, otros hacían colas de varias horas para robar la carne caducada que el supermercado desechaba. Me pareció un milagro que hubiese tan poca violencia.

Los pisos "de banco", es decir, las viviendas cuyos propietarios habían sido desahuciados por impago, a veces arrastrados por el suelo por policías antidisturbios, salieron al mercado a precios bajísimos, la pérdida nominal fue superior al 50%. Había también promociones recién terminadas con tremendas rebajas. Todo el mundo tomaba por idiotas a los españoles, se reían de nosotros y nos criticaban en Alemania, Francia o EEUU. Se produjo una diáspora de gente joven por todos los países del mundo, gente que pasó años malos sirviendo en países ajenos y que luego acabó volviendo. Las empresas también se internacionalizaron y el turismo funcionó muy bien, lo que amortiguó el problema. Hubo un fuerte relevo generacional en la gerencia de las empresas, se jubilaron muchos y el peso pasó a gente más joven y mejor formada. Las cosas se fueron arreglando muy poco a poco, siempre bajo la tutela europea y un clima de desafección.

Pienso que el problema habría sido completamente evitable si el Banco de España hubiese podido actuar debidamente. El culpable primero de toda nuestra desgracia fue el BCE y los intereses de Alemania, la burbuja empezó con la misma entrada en el euro, un proceso que se diseñó mal y se negoció peor. España no es capaz de captar talento para la política, es gente mediocre y malintencionada la que suele dirigir el país.

Conclusión:

Después de esto, la Financial Crisis Inquiry Commission, una comisión delegada del Congreso de los EEUU, hizo una investigación que concluyó que la crisis hubiese sido evitable y que se había debido a:

-

Desregulación financiera sin control.

-

Gobiernos corporativos financieros corruptos y rapaces.

-

Ánimo especulativo por parte de los ciudadanos junto con especulación bursátil desbocada.

-

Falta de preparación por parte de los supervisores bancarios.

-

Incumplimientos contables y éticos a todos los niveles.

Ahí es donde acabó el mundo de Reagan. Es importante este informe porque, así como expliqué en el primer artículo que la enclosure act del Reino Unido marca el punto inicial del capitalismo, este informe pienso que marca su fin, es demasiado demoledor y quien lo emite no es cualquiera, es el congreso del país capitalista por excelencia. Después de esto, ya nada ha vuelto a ser lo mismo.

10:43:47 ---------------------© A. Noguera